A Lei do Cadastro Positivo foi aprovada em abril deste ano. De lá para cá, todos estão buscando mais informações sobre o assunto. Entre as principais dúvidas temos: qual é a diferença entre score e Cadastro Positivo?

Para compreender o que difere um termo do outro precisamos, primeiro, compreender o que eles são.

O que é score?

Score é a pontuação de crédito de pessoas físicas e jurídicas, que vai de 0 a 1.000 pontos. Essa ferramenta indica quais são as chances de um consumidor se tornar inadimplente pelos próximos 12 meses. Tal informação é importante para as empresas (em especial os varejistas) saberem se conceder crédito para um certo cliente é mesmo um bom negócio.

A pontuação considera fatores como:

- Pagamento das contas em dia

- Histórico de negativação

- Relacionamento financeiro com empresas

- Dados cadastrais atualizados

Em outras palavras, o score considerava, até então, apenas as restrições financeiras. Mas agora, com o Cadastro Positivo, esse cenário irá mudar.

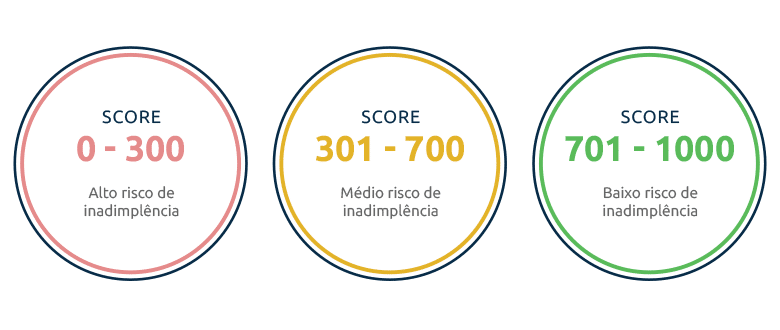

Como saber se um score é bom ou ruim?

Digamos que o score de seu cliente é 750 pontos. O que isso quer dizer?

Na escala de pontuação de crédito (aquela que vai de 0 a 1.000), quanto maior o número, menores são os riscos de inadimplência. Ou seja, se seu cliente possui 750 pontos, você pode ficar tranquilo!

As faixas de risco são:

Veja também: a importância do score na concessão de crédito.

O que é Cadastro Positivo?

O Cadastro Positivo é uma espécie de “currículo financeiro” de pessoas físicas e jurídicas. Com ele todo o histórico de pagamentos é levado em conta, e não somente as negativações e protestos.

Para formular o Cadastro Positivo, as Gestoras de Dados (GBDs) vão considerar:

- Financiamentos e empréstimos

- Compras à prazo

- Pagamento de contas de luz, água, gás e telefone

- Pagamento de internet e TV por assinatura

- Assistência médica e odontológica

- Mensalidade escolar

O que muda com o Cadastro Positivo?

A partir de agora, todas as pessoas físicas e jurídicas farão automaticamente parte do Cadastro Positivo (a não ser que peçam sua exclusão). As empresas terão mais clareza do comportamento financeiro de seus clientes, pois saberão se os pagamentos em atraso são pontuais ou recorrentes.

Nisso, o acesso ao crédito será facilitado e as políticas de cobrança poderão ser mais flexíveis. Tudo vai depender da estratégia adotada pela sua empresa.

Qual é a diferença entre score e Cadastro Positivo?

Na verdade, o Cadastro Positivo fará parte do score. Ao consultar a pontuação de crédito de um cliente, você verá tanto as restrições quanto o histórico de pagamentos dos últimos 12 meses.

Ou seja: todas as contas pagas em dia poderão ser consideradas e o consumidor, aos poucos, construirá um histórico de bom pagador. Quanto mais informações positivas ele tiver, maiores serão as chances de aumentar a pontuação de crédito.

Isso é muito interessante para aqueles momentos em que o cliente deseja negociar as condições de pagamento, como as taxas de juros, por exemplo.

A tendência é que, com o passar do tempo, o índice de inadimplência diminua, fortalecendo a confiança entre empresários e consumidores.